上海上美美营业收入主要来源于三大支柱性品牌,但高额的营销费用拉低了公司净利润,且研发投入不断下降。

国潮兴起,国货化妆品也迎来新的发展机遇。

近日,韩束母公司,成立近20年的国货化妆品公司——上海上美化妆品股份有限公司(下称上海上美)正式向香港证券交易所递交招股说明书,申请在港股主板上市。

本次IPO,上海上美的募集资金将用于品牌建设,进一步贯彻多品牌战略,提升品牌形象和知名度;同时,还将用于提升研发能力,保持品牌的持续创新,增加销售网络的广度和深度,改善数字化及信息基础设施等。

《投资时报》研究员查阅上海上美招股书注意到,2019年至2020年及2021年前三季度(下称报告期),上海上美营业收入主要来源于三大支柱性品牌,并保持稳定增长,但高额的营销费用却拉低了该公司净利润,且研发投入不断下降。在营销渠道上,该公司较为依赖线上,线下渠道有所缩减。

针对上述情况,《投资时报》研究员电邮沟通提纲至上海上美相关部门,截至发稿尚未得到公司回复。

收入集中于三大支柱品牌

上海上美前身为上海卡卡化妆品有限公司,成立于2004年,并于2020年12月正式改制为股份制有限公司。

根据弗若斯特沙利文报告显示,在2020年,该公司是唯一拥有两个护肤品牌年零售额超过人民币20亿元的国货化妆品公司;并且自2015年至2020年连续六年按零售额计位列国货品牌企业前五名。

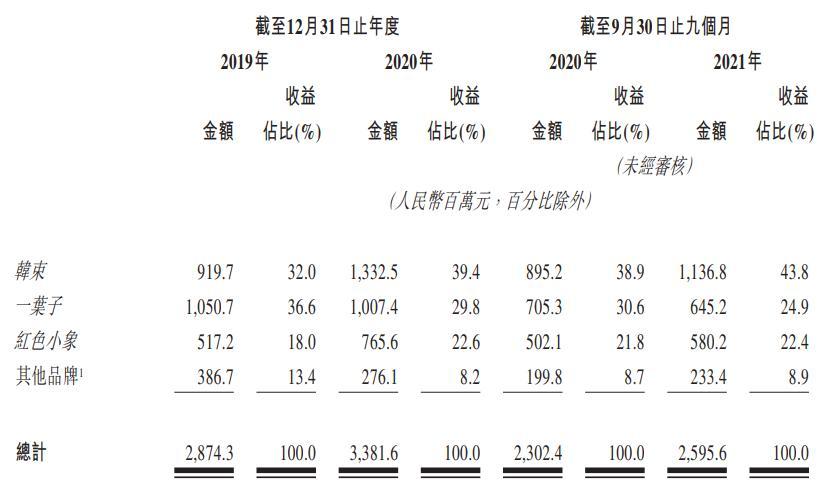

数据显示,报告期内,上海上美的经营业绩实现稳定增长。各期收益分别为28.74亿元、33.82亿元、25.96亿元,2020年及2021年前三季度同比增长率分别达到了17.6%、12.7%。

拥有近20年运营历史的上海上美,成功创立韩束、一叶子及红色小象等多个知名品牌。除此之外,为应对消费者对优质功能产品的需求增加,该公司还推出高肌能、安弥儿及极方,拓阔敏感护肤、中高端怀孕期护肤和护发产品类别的产品范围。预计2022年,该公司还将推出三个新品牌。

但从收益来看,该公司营收还是主要集中于韩束、一叶子及红色小象。

报告期内,韩束营业收入分别为9.20亿元、13.33亿元、11.37亿元,占总营收的比例分别为32.0%、39.4%、43.8%;一叶子的营业收入分别为10.51亿元、10.07亿元、6.45亿元,占总营收的比例分别为36.6%、29.8%、24.9%;红色小象的营业收入分别为5.17亿元、7.66亿元、5.80亿元,占总营收的比例分别为18.0%、22.6%、22.4%。而其他品牌(包括高肌能、安弥尔、极方)各期占比仅为13.4%、8.2%、8.9%。

可以看到,韩束的营收占比呈现增长趋势,2021年前三季度占比已达43.8%,几乎支撑起了该公司近一半的营收,明显高于一叶子、红色小象营收占比。

相反地,上海上美在其他品牌的收入上却呈现出明显的下滑趋势,营收占比已缩减至10%以下。

营收依赖韩束,其他品牌不断缩减,这一状况似乎与上海上美一直主张的多品牌战略有所背离。且在化妆品市场日益激烈的市场竞争中,上海上美能否保持其现有产品的竞争力尚未可知。

高额营销费用拉低净利润

招股书显示,报告期内,上海上美毛利分别为17.49亿元、21.87亿元、16.92亿元,2020年及2021年前三季度同比分别增长25.0%、13.7%。各期毛利率水平也较高,分别为60.9%、64.7%、65.2%。

在营收及毛利高速增长的同时,上海上美净利润却偏低。报告期内,其各期净利润分别为1.14亿元、2.65亿元、2.85亿元,净利率分别为2.1%、6.0%、9.6%。

上海上美这种高营收高毛利、净利润却偏低的情况或许与该公司居高不下的营销费用相关。数据显示,上海上美各期销售费用分别为13.25亿元、15.36亿元、11.19亿元,占营收的比例分别为46.1%、45.4%、43.1%。

从销售费用的明细可以看到,该公司各期营销及推广开支分别为8.03亿元、10.70亿元、7.35亿元,占营销费用的比例均超过六成。

纵观上海上美的营销之路可以发现,其在营销上的花费可谓“毫不手软”。公开资料显示,2015年,韩束以5亿元高价冠名《非诚勿扰》,刷新中国电视广告费用的记录;后续也不断赞助多档热门综艺及电视剧。进入电商直播后,上海上美也是紧跟直播的步伐,在2019年建立自己的直播间,并且陆续开展与头部专业主播(如李佳琦等)的合作。

大规模的营销推广为上海上美品牌带来了更多的流量及曝光,但高额的营销费用也使得该公司盈利状况表现不佳。

在大规模营销的同时,上海上美的研发费用则呈现下降趋势。数据显示,该公司各期研发投入分别为8290.00万元、7740.00万元、7170.00万元,各期仅占公司营收的2.9%、2.3%及2.8%。

营销依赖线上渠道

招股书显示,上海上美通过在线渠道及线下渠道销售产品。线上渠道包括线上自营、线上零售商、线上分销商;线下渠道包括线下零售商、线下分销商。

报告期内,上海上美在线渠道的销售贡献了大部份收益并经历快速增长。其收入分别为15.05亿元、25.43亿元、18.93亿元,占当期总收益的比重分别为52.4%、75.2%、74.1%及72.9%。

《投资时报》研究员注意到,该公司线上渠道主要通过与电商平台的合作,在天猫、抖音、京东及快手开自营店,在天猫超市、京东及唯品会上签约第三方零售及分销商等。

相反地,上海上美线下渠道各期收益分别为13.14亿元、7.70亿元、6.27亿元,占比分别为45.7%、22.8%、24.2%,收益出现明显的下降。

上海上美的线下零售商主要包括大型超市及化妆品连锁店,例如,在4000多家屈臣氏门店展示销售该公司产品。不过,其线下渠道呈现明显缩减趋势,各期线下零售商分别有90名、64名、54名,线下分销商分别有849名、725名、557名。

借助线上渠道,上海上美确实在营收上取得了不错的业绩。但是,随着网民数量增速放缓,线上渠道流量或将难以持续增长。在线下渠道削减的情况下,未来上海上美将如何保持业绩增长仍待观察。(辛夷)